積金局

積金·誌

正確認識基金特性 有助更好管理強積金

最近在一些春茗聚會與各界朋友交流,大家都問我新一年有甚麼強積金投資「貼士」?去年市況波動,連帶強積金亦受影響,自制度實施以來的年率化回報由2017年12月的4.8%下降至2018年12月的3.2%,即使如此仍高於同期1.8%的通脹率。踏入2019年,對計劃成員來說又算是一個不錯的開始。受惠股市向好,強積金在2019年1月單月計錄得5%增長,強積金總資產重回$8,500億1的水平,當中$2,270億屬投資回報。

我留意到一個現象,有計劃成員會因為不明朗經濟因素而選擇較保守的基金。我明白大家在市況轉變時,對投資強積金可能會有不同的取態,但我想給大家的「貼士」是,成員切忌嘗試捕捉市場升跌,短期內頻密轉換基金並非最好的做法。

其實各類基金的風險程度各異,以照顧不同計劃成員的投資需要,讓他們根據自己的風險承受能力,選擇適合自己的投資。現時強積金合共有467個成分基金,但未必每個人都有足夠的投資知識或對市況有充分掌握而懂得作出合適的投資配置,事實上亦未必每個計劃成員都會有興趣打理自己的強積金。

有見及此,積金局於2017年推出預設投資策略(「預設投資」),為這類成員提供一個適合作長線退休投資的方案,同時設有0.95%的收費上限,並會於2020年4月前展開檢討,循進一步下調收費的方向推進,回應計劃成員對強積金選擇及收費的關注。在2018年12月31日,共有約180萬個強積金帳戶(佔總數約18%)投資於「預設投資」或旗下的基金,總資產值達$308億(佔強積金總資產值近4%)。當中約六成帳戶持有人是主動投資於「預設投資」或旗下的基金。從以上數字來看,成員的反應尚算不錯。

但如果成員仍然希望自己選擇投資組合,亦應先清楚瞭解不同類型基金的特性。強積金的五大基金類別包括:股票基金、混合資產基金、債券基金、保證基金及保守基金。根據積金局的統計,股票基金及混合資產基金一向最受成員歡迎。在2019年1月底,這兩類基金合共佔強積金總資產超過七成五。反觀風險較低的保守基金及保證基金,只佔強積金總資產不足兩成。

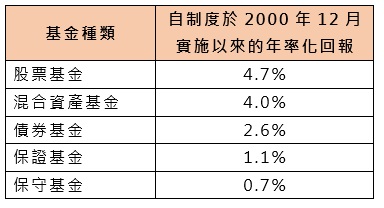

從回報來看,截至2019年1月31日止,保守基金及保證基金自制度實施以來的年率化回報分別為0.7%及1.1%,遠比股票基金的4.7%為低。有計劃成員會問,保守基金和保證基金是否就不值得投資?其實不同類型的基金有不同的作用,坊間似乎對這兩類基金不太熟悉,甚至將兩者混為一談,又以為它們「穩賺不賠」,但事實是否如此?

強積金保守基金是貨幣市場基金的一種,投資於港元短期銀行存款及短期債券,以賺取與銀行港元儲蓄存款利率相若的回報。強積金的法例規定每一個強積金計劃必須有一個保守基金。

由於保守基金的資產大多投資於港元債券及持有現金,其回報雖與銀行儲蓄存款利率相若,但也可受債券價格下跌的影響,故基金的價格不會只升不跌。

至於保證基金是指向計劃成員提供本金或回報保證的成分基金,現時在制度內共有21個保證基金。但要留意的是,保證基金是需要計劃成員符合某些條件,方可享有保證回報率,如規定計劃成員在指定期間,不可隨意轉換或提取基金資產,否則有關回報保證便會失效。計劃成員在投資保證基金時,便要考慮是否能夠履行有關條款。

保證基金的投資組合或會包含股票投資,其風險相對保守基金為高,而有關的保證回報可在預先通知的情況下調整甚至取消。但當基金價格回報差於保證回報時,如果計劃成員符合相關保證條款,仍能獲得保證回報。換言之,基金價格下跌反而更突顯保證回報的優勢。所以大家不要單純以保證基金的價格作比較,而要考慮市場波幅及保證條款等其他因素。

常說投資市場變幻莫測,積金局不鼓勵計劃成員作短線投機,因為強積金是一項動輒長達三、四十年的長線投資,橫跨多個經濟周期,計劃成員須因應自己的投資目標及風險承受能力,按個人的退休需要,為自己的退休儲蓄及早作部署。

黃友嘉博士

強制性公積金計劃管理局

主席

1. 截至2019年1月31日

截至2019年1月,各類基金自制度實施以來的年率化回報: